DWS Investment GmbH

Frankfurt am Main

Jahresbericht 01.04.2022 bis 31.03.2023

DWS Balance Portfolio E

ISIN: DE0008471301

Anlageziel und Anlageergebnis im Berichtszeitraum

DWS ESG Balance Portfolio E strebt durch sektorale und regionale Diversifikation eine langfristige Substanzmehrung an. Damit ist jedoch keine Garantie verbunden. Um dies zu erreichen, wird weltweit investiert, wobei Euro-Anlagen derzeit im Vordergrund stehen. Der Portfolio-Mix aus Renten- und Aktieninvestments ist flexibel und orientiert sich insbesondere an Faktoren wie Bewertung, Renditeaussichten sowie erwarteter Risikowirkung. Derivate dürfen zu Investitions- und Absicherungszwecken erworben werden. Bei der Auswahl der geeigneten Anlagen sind ökologische und soziale Aspekte und die Grundsätze guter Unternehmensführung (sog. ESG-Standards) von entscheidender Bedeutung für die Umsetzung der nachhaltigen Anlagestrategie*.

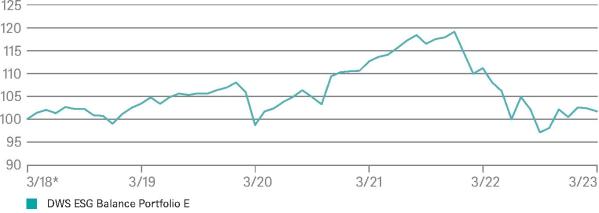

DWS ESG Balance Portfolio E verzeichnete im abgelaufenen Geschäftsjahr bis Ende März 2023 einen Wertrückgang von 8,6% (nach BVI-Methode; in Euro).

Anlagepolitik im Berichtszeitraum

Als wesentliche Risiken im Berichtszeitraum wurden u. a. der Russland/Ukraine-Krieg sowie die Unsicherheiten hinsichtlich des künftigen Kurses der Zentralbanken gesehen.

Die internationalen Kapitalmärkte gerieten im abgelaufenen Geschäftsjahr in zunehmend raueres Fahrwasser. Der Abwärtstrend setzte bereits zuvor mit dramatisch steigenden Inflationszahlen aufgrund von zunehmenden Lieferengpässen im Rahmen der steilen Konjunkturerholung nach dem Höhepunkt der COVID-19-Pandemie ein. Mit der russischen Invasion in die Ukraine am 24. Februar 2022 und dem in der Folge andauernden Ukraine-Krieg wurde die Situation weiter verschärft. Zunehmende Sanktionen der westlichen Länder gegen Russland sowie Lieferboykotte Russlands ließen die Preise für Energie (Öl, Gas, Kohle) und auch für Lebensmittel dramatisch ansteigen. Um der Inflation und deren Dynamik entgegenzuwirken, hoben viele Zentralbanken die Zinsen spürbar an und verabschiedeten sich damit von ihrer jahrelangen expansiven Geldpolitik. Vor diesem Hintergrund und mit Blick auf ein im Verlauf des Jahres 2022 sich abschwächendes Wirtschaftswachstum weltweit mehrten sich bei den Marktakteuren zunehmend Befürchtungen einer um sich greifenden Rezession.

In diesem Anlageumfeld kam es an den internationalen Aktienbörsen im Berichtszeitraum zunächst zu deutlichen Kursrückgängen. Ab Oktober 2022 setzte allerdings eine Kurserholung ein, die sich bis Ende März 2023, wenn auch unterschiedlich stark ausgeprägt, fortsetzte. Während viele Aktienmärkte weltweit per Saldo zum Ende des Berichtszeitraums noch im Minus schlossen, konnten die europäischen Börsen, begünstigt u.a. durch die abklingende Gaskrise, und Japans Aktienmarkt, unterstützt durch die Yen-Schwäche, von der japanische ExportUnternehmen profitierten, Kurssteigerungen verbuchen.

Angesichts global hoher Verschuldung und einer langjährigen Phase sehr niedriger Zinsen setzte sich der zuvor schon einsetzende Renditeanstieg an den internationalen Anleihemärkten im Berichtszeitraum per Saldo weiter fort, begleitet von merklichen Anleihekursrückgängen. Kerntreiber des Renditeanstiegs waren die Inflationsdynamik und die als Reaktion darauf deutlichen Zinsanhebungen der Zentralbanken. So erhöhte beispielsweise die US-Notenbank (Fed) in neun Schritten ab Mitte März 2022 bis zweite Märzhälfte 2023 ihren Leitzins um 4,75 Prozentpunkte auf eine Bandbreite von 4,75% p.a. – 5,00% p.a. Die Europäische Zentralbank (EZB) zog in der zweiten Julihälfte 2022 nach und hob ihren Leitzins nach knapp dreijähriger Pause in sechs Schritten um dreieinhalb Prozentpunkte auf insgesamt 3,50% p.a. an. Die Märkte für Unternehmensanleihen (Corporate Bondmärkte) mussten sowohl im InvestmentGrade-Segment als auch bei High Yield-Papieren per Saldo Kursrückgänge bei gestiegenen Renditen und ausgeweiteten Risikoprämien hinnehmen.

Die Portfoliopositionen des DWS ESG Balance Portfolio E verzeichneten in diesem herausfordernden Marktumfeld eine insgesamt negative Wertentwicklung. Einer der Anlageschwerpunkte lag im Berichtszeitraum bei Unternehmensanleihen. Darüber hinaus partizipierte der DWS ESG Balance Portfolio E mit seinem Engagement in Investmentfondsanteilen u. a. an der Entwicklung der internationalen Aktienmärkte.

DWS ESG Balance Portfolio E

Wertentwicklung auf 5-Jahres-Sicht

Angaben auf Euro-Basis

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.3.2023

DWS ESG Balance Portfolio E

Wertentwicklung im Überblick

| ISIN | 1 Jahr | 3 Jahre | 5 Jahre |

| DE0008471301 | -8,6% | 3,0% | 1,6% |

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages.

Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.3.2023

Angaben auf Euro-Basis

Wesentliche Quellen des Veräußerungsergebnisses

Die wesentlichen Quellen des Veräußerungsergebnisses waren überwiegend realisierte Verluste bei Renten und Investmentanteilen sowie überwiegend realisierte Gewinne bei Futures.

Informationen zu ökologischen und/oder sozialen Merkmalen

Dieses Produkt berichtete gemäß Artikel 8(1) der Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor („SFDR“).

Die Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8(1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor, „Offenlegungsverordnung“) sowie im Sinne des Artikels 6 der Verordnung (EU) 2020/852 (Taxonomie Verordnung) kann im hinteren Teil des Berichts entnommen werden.

* Weitere Details sind im aktuellen Verkaufsprospekt dargestellt.

Jahresbericht

Vermögensübersicht zum 31.03.2023

| Bestand in EUR | %-Anteil am Fondsvermögen | |

| I. Vermögensgegenstände | ||

| 1. Anleihen (Emittenten): | ||

| Unternehmen | 7.229.601,50 | 30,72 |

| Institute | 4.473.081,30 | 19,01 |

| Sonst. Finanzierungsinstitutionen | 3.496.550,30 | 14,86 |

| Zentralregierungen | 213.057,50 | 0,91 |

| Summe Anleihen: | 15.412.290,60 | 65,50 |

| 2. Investmentanteile | 7.881.089,50 | 33,49 |

| 3. Derivate | -87.560,00 | -0,37 |

| 4. Bankguthaben | 166.956,16 | 0,71 |

| 5. Sonstige Vermögensgegenstände | 182.179,44 | 0,77 |

| II. Verbindlichkeiten | ||

| 1. Sonstige Verbindlichkeiten | -16.229,86 | -0,07 |

| 2. Verbindlichkeiten aus Anteilscheingeschäften | -8.466,78 | -0,03 |

| III. Fondsvermögen | 23.530.259,06 | 100,00 |

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.03.2023

| Wertpapierbezeichnung | Stück bzw. Whg. in 1.000 |

Bestand | Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

%-Anteil am Fonds- vermögen |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | 15.412.290,60 | 65,50 | ||||||

| Verzinsliche Wertpapiere | ||||||||

| 4,3750 % A2A 23/03.02.2034 (XS2583205906) |

EUR | 380 | 380 | % | 98,2930 | 373.513,40 | 1,59 | |

| 3,8750 % Acea 23/24.01.2031 MTN (XS2579284469) | EUR | 800 | 800 | % | 98,5410 | 788.328,00 | 3,35 | |

| 3,6250 % AIB Group 22/04.07.2026 (XS2491963638) |

EUR | 270 | 370 | 100 | % | 97,9790 | 264.543,30 | 1,12 |

| 5,8000 % Assicurazioni Generali 22/06.07.2032 MTN (XS2468223107) |

EUR | 330 | 530 | 200 | % | 102,7750 | 339.157,50 | 1,44 |

| 4,2500 % Autoliv 23/15.03.2028 MTN (XS2598332133) |

EUR | 700 | 1.000 | 300 | % | 100,4760 | 703.332,00 | 2,99 |

| 1,1250 % Banque Fédérative Crédit Mu. 22/19.01.32 MTN (FR0014007PW1) |

EUR | 300 | 700 | % | 77,4440 | 232.332,00 | 0,99 | |

| 1,2500 % Belgium 18/22.04.33 S.86 (BE0000346552) |

EUR | 250 | 800 | 550 | % | 85,2230 | 213.057,50 | 0,91 |

| 0,8750 % BNP Paribas 21/31.08.33 MTN (FR00140057U9) |

EUR | 200 | % | 79,0010 | 158.002,00 | 0,67 | ||

| 4,2500 % Brambles Finance PLC 23 /22.03.2031 MTN (XS2596458591) |

EUR | 300 | 300 | % | 99,8870 | 299.661,00 | 1,27 | |

| 5,7500 % Caixa Geral de Depósitos 22/31.10.2028 MTN (PTCGDDOM0036) |

EUR | 300 | 300 | % | 102,8560 | 308.568,00 | 1,31 | |

| 3,0000 % Commerzbank 22/14.09.27 (DE000CZ45W57) |

EUR | 500 | 500 | % | 92,7900 | 463.950,00 | 1,97 | |

| 5,0000 % Deutsche Bank 22/05.09.2030 (DE000A30VT06) |

EUR | 200 | 500 | 300 | % | 94,7140 | 189.428,00 | 0,81 |

| 3,2500 % Deutsche Bank 22/24.05.28 (DE000DL19WU8) |

EUR | 500 | 500 | % | 90,0780 | 450.390,00 | 1,91 | |

| 5,0000 % Deutsche Pfandbriefbank 23/05.02.2027 MTN (DE000A30WF84) 3) |

EUR | 500 | 710 | 210 | % | 97,9970 | 489.985,00 | 2,08 |

| 4,1100 % East Japan Railway 23/22.02.2043 MTN (XS2588859376) |

EUR | 500 | 720 | 220 | % | 99,4460 | 497.230,00 | 2,11 |

| 5,9430 % EDP – Energias de Portugal 23/23.04.2083 (PTEDP4OM0025) |

EUR | 400 | 400 | % | 98,0660 | 392.264,00 | 1,67 | |

| 3,6250 % Engie 23/11.01.2030 MTN (FR001400F1G3) |

EUR | 200 | 400 | 200 | % | 99,0120 | 198.024,00 | 0,84 |

| 4,8750 % Iberdrola Finanzas 23/Und. MTN (XS2580221658) |

EUR | 600 | 600 | % | 96,7030 | 580.218,00 | 2,47 | |

| 4,1250 % ING Group 22/24.08.2033 (XS2524746687) |

EUR | 600 | 600 | % | 94,3440 | 566.064,00 | 2,41 | |

| 0,7500 % Intesa Sanpaolo 21/16.03.28 MTN (XS2317069685) |

EUR | 200 | % | 84,7910 | 169.582,00 | 0,72 | ||

| 4,7500 % Intesa Sanpaolo 22/06.09.2027 MTN (XS2529233814) |

EUR | 350 | 350 | % | 99,6370 | 348.729,50 | 1,48 | |

| 5,0000 % Intesa Sanpaolo23/08.03.2028 MTN (XS2592650373) 3) |

EUR | 560 | 560 | % | 99,6770 | 558.191,20 | 2,37 | |

| 0,6250 % KBC Groep 21/07.12.31 MTN (BE0002819002) |

EUR | 200 | % | 85,6080 | 171.216,00 | 0,73 | ||

| 3,5000 % Koninklijke Ahold Delhaize 23/04.04.2028 (XS2596537972) |

EUR | 130 | 130 | % | 99,6100 | 129.493,00 | 0,55 | |

| 1,0540 % National Grid North America 22/20.01.31 MTN (XS2434710872) |

EUR | 360 | 300 | % | 80,0380 | 288.136,80 | 1,22 | |

| 4,0670 % NatWest Group 22/06.09.2028 MTN (XS2528858033) |

EUR | 300 | 300 | % | 97,6220 | 292.866,00 | 1,24 | |

| 4,1250 % NBN 23/15.03.2029 MTN (XS2590621103) |

EUR | 600 | 600 | % | 101,8290 | 610.974,00 | 2,60 | |

| 5,2500 % Nn Group Nv 22/01.03.2043 MTN (XS2526486159) |

EUR | 420 | 420 | % | 94,2390 | 395.803,80 | 1,68 | |

| 4,7500 % Raiffeisen Bank Int 23/26.01.2027 (XS2579606927) | EUR | 500 | 500 | % | 97,3480 | 486.740,00 | 2,07 | |

| 4,6250 % Red Electrica Corporacion 23/Und. (XS2552369469) |

EUR | 700 | 700 | % | 98,9800 | 692.860,00 | 2,94 | |

| 3,7500 % Selp Finance 22/10.08.2027 MTN (XS2511906310) |

EUR | 500 | 830 | 330 | % | 91,6700 | 458.350,00 | 1,95 |

| 4,0000 % Siemens Energy 23/05.04.2026 (XS2601458602) |

EUR | 500 | 500 | % | 99,8120 | 499.060,00 | 2,12 | |

| 0,7500 % Skandinaviska Enskilda Banken 21/03.11.31 MTN (XS2404247384) |

EUR | 260 | % | 85,3460 | 221.899,60 | 0,94 | ||

| 2,8750 % SSE PLC 22/01.08.2029 MTN (XS2510903862) |

EUR | 120 | 120 | % | 95,6140 | 114.736,80 | 0,49 | |

| 0,8000 % Standard Chartered 21/17.11.29 (XS2407969885) |

EUR | 450 | % | 81,0160 | 364.572,00 | 1,55 | ||

| 2,3750 % Suez 22/24.05.2030 MTN (FR001400AFN1) | EUR | 600 | 600 | % | 89,0700 | 534.420,00 | 2,27 | |

| 4,2500 % Swedbank 23/11.07.2028 MTN (XS2572496623) |

EUR | 400 | 1.000 | 600 | % | 98,8210 | 395.284,00 | 1,68 |

| 6,1350 % Telefónica Europe 23/Und (XS2582389156) |

EUR | 300 | 300 | % | 96,9170 | 290.751,00 | 1,24 | |

| 4,2500 % VF 23/07.03.2029 MTN (XS2592659671) |

EUR | 610 | 610 | % | 99,2770 | 605.589,70 | 2,57 | |

| Sonstige Forderungswertpapiere | ||||||||

| 15,0000 % Bertelsmann 01/Und. Genuss. S.A (DE0005229942) |

EUR | 100 | % | 274,9875 | 274.987,50 | 1,17 | ||

| Investmentanteile | 7.881.089,50 | 33,49 | ||||||

| Gruppeneigene Investmentanteile (inkl. KVG-eigene Investmentanteile) | 7.881.089,50 | 33,49 | ||||||

| DWS Invest ESG Qi LowVol World FC (LU1230072396) (0,750%) |

Stück | 6.500 | 6.500 | EUR | 155,0300 | 1.007.695,00 | 4,28 | |

| DWS Invest Qi Global Climate Action XC (LU2178858333) (0,375%) |

Stück | 27.200 | 4.200 | EUR | 121,6800 | 3.309.696,00 | 14,07 | |

| DWS Invest SDG Global Equities FC (LU1891310895) (0,750%) |

Stück | 12.450 | 6.000 | EUR | 155,6200 | 1.937.469,00 | 8,23 | |

| DWS Qi European Equity FC (DE000DWS1742) (0,750%) |

Stück | 9.150 | EUR | 177,7300 | 1.626.229,50 | 6,91 | ||

| Summe Wertpapiervermögen | 23.293.380,10 | 98,99 | ||||||

| Derivate | ||||||||

| Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen | ||||||||

| Zins-Derivate | -87.560,00 | -0,37 | ||||||

| (Forderungen / Verbindlichkeiten) | ||||||||

| Zinsterminkontrakte | ||||||||

| EURO-BOBL JUN 23 (EURX) | EUR | -3.500 | -87.560,00 | -0,37 | ||||

| Bankguthaben und nicht verbriefte Geldmarktinstrumente | 166.956,16 | 0,71 | ||||||

| Bankguthaben | 166.956,16 | 0,71 | ||||||

| Verwahrstelle (täglich fällig) | ||||||||

| EUR – Guthaben | EUR | 165.950,72 | % | 100 | 165.950,72 | 0,71 | ||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||

| US Dollar | USD | 1.094,92 | % | 100 | 1.005,44 | 0,00 | ||

| Sonstige Vermögensgegenstände | 182.179,44 | 0,77 | ||||||

| Zinsansprüche | EUR | 172.215,21 | % | 100 | 172.215,21 | 0,73 | ||

| Dividenden-/Ausschüttungsansprüche. | EUR | 33,76 | % | 100 | 33,76 | 0,00 | ||

| Quellensteueransprüche. | EUR | 9.222,63 | % | 100 | 9.222,63 | 0,04 | ||

| Sonstige Ansprüche | EUR | 707,84 | % | 100 | 707,84 | 0,00 | ||

| Sonstige Verbindlichkeiten | -16.229,86 | -0,07 | ||||||

| Verbindlichkeiten aus Kostenpositionen | EUR | -16.017,51 | % | 100 | -16.017,51 | -0,07 | ||

| Andere sonstige Verbindlichkeiten | EUR | -212,35 | % | 100 | -212,35 | 0,00 | ||

| Verbindlichkeiten aus Anteilscheingeschäften | EUR | -8.466,78 | % | 100 | -8.466,78 | -0,03 | ||

| Fondsvermögen | 23.530.259,06 | 100,00 | ||||||

| Anteilwert | 31,86 | |||||||

| Umlaufende Anteile | 738.534,240 | |||||||

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Marktschlüssel

Terminbörsen

| EURX | = Eurex (Eurex Frankfurt/Eurex Zürich) |

Devisenkurse (in Mengennotiz)

| per 31.03.2023 | |||

| US Dollar | USD | 1,089000 | = EUR 1 |

Fußnoten

3) Diese Wertpapiere sind ganz oder teilweise als Wertpapier-Darlehen verliehen.

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Wertpapierbezeichnung | Stück bzw. Whg. in 1.000 | Käufe bzw. Zugänge | Verkäufe bzw. Abgänge |

| Börsengehandelte Wertpapiere | |||

| Verzinsliche Wertpapiere | |||

| 2,5000 % A2A 22/15.06.2026 MTN (XS2491189408) | EUR | 230 | 230 |

| 1,5000 % A2A 22/16.03.28 MTN (XS2457496359) | EUR | 150 | |

| 4,5000 % Aareal Bank 22/25.07.2025 (DE000AAR0355) | EUR | 400 | 400 |

| 0,0000 % Acea 21/28.09.25 MTN (XS2292486771) | EUR | 500 | 500 |

| 0,7500 % Akelius Residential Property Finan21/22.02.30 MTN (XS2301127119) | EUR | 160 | |

| 2,6250 % Alliander 22/09.09.2027 MTN (XS2531420730) | EUR | 170 | 170 |

| 0,9500 % American Tower 21/05.10.30 (XS2393701953) | EUR | 180 | |

| 0,4500 % American Tower 21/15.01.27 (XS2346206902) | EUR | 200 | |

| 0,3750 % Aroundtown 21/15.04.27 MTN (XS2421195848) | EUR | 300 | |

| 2,2500 % ASML Holding 22/17.05.32 MTN (XS2473687106) | EUR | 170 | 170 |

| 1,0000 % Atos 21/12.11.29 (FR0014006G24) | EUR | 200 | |

| 1,3750 % AXA 21/07.10.41 MTN (XS2314312179) | EUR | 250 | |

| 1,8750 % AXA 22/10.07.42 MTN (XS2431029441) | EUR | 570 | |

| 1,3750 % Balder Finland 21/24.05.30 MTN (XS2345315142) | EUR | 160 | |

| 0,8750 % Banco Bilbao Vizcaya Argentaria 22/14.01.29 (XS2430998893) | EUR | 800 | |

| 4,3750 % Banco Bilbao Vizcaya Argentaria 22/14.10.2029 MTN (XS2545206166) | EUR | 400 | 400 |

| 0,6250 % Banque Fédérative Crédit Mu. 21/03.11.28 MTN (FR0014003SA0) | EUR | 200 | |

| 1,1250 % Banque Fédérative Crédit Mu. 21/19.11.31 MTN (FR0014006KD4) | EUR | 600 | |

| 0,2500 % Banque Fédérative Crédit Mut. 21/19.07.28MTN (FR0014001I68) | EUR | 200 | |

| 0,8770 % Barclays 22/28.01.28 (XS2430951660) | EUR | 400 | |

| 1,2500 % Belfius Bank 21/06.04.34 MTN (BE6331190973) | EUR | 300 | |

| 1,2500 % Berlin Hyp Ag 22/25.08.2025 PF (DE000BHY0GK6) | EUR | 350 | 350 |

| 0,5000 % BNP Paribas 21/19.01.30 MTN (FR0014001JT3) | EUR | 200 | |

| 0,8750 % BNP Paribas 22/11.07.30 MTN (FR0014007LK5) | EUR | 700 | |

| 0,7500 % BPCE 21/03.03.31 MTN (FR00140027U2) | EUR | 200 | |

| 1,0000 % BPCE 21/14.01.32 MTN (FR0014007LM1) | EUR | 700 | |

| 2,1250 % Bpifrance 22/29.11.2027 MTN (FR001400BB83) | EUR | 300 | 300 |

| 2,8750 % Caixa Geral de Depositos Finance 22/15.06.2026 MTN (PTCGDNOM0026) | EUR | 800 | 800 |

| 5,3370 % Celanese US Holdings 22/19.01.2029 (XS2497520887) | EUR | 410 | 410 |

| 5,6250 % Ceske Drahy 22/12.10.2027 (XS2495084621) | EUR | 500 | 500 |

| 1,7230 % Comunidad Autbnoma de Madrid 22/30.04.32 (ES00001010I2) | EUR | 750 | |

| 0,5000 % Crédit Agricole 21/21.09.29 MTN (FR0014005J14) | EUR | 200 | |

| 1,5000 % Crédit Agricole Assurances 21/06.10.31 (FR0014005RZ4) | EUR | 300 | |

| 4,2500 % Credit Mutuel Arkea 22/01.12.2032 MTN (FR001400E946) | EUR | 200 | 200 |

| 0,1000 % Deutsche Pfandbriefbank 21/02.02.26 MTN (DE000A3H2ZX9) | EUR | 500 | 500 |

| 0,2500 % Deutsche Pfandbriefbank 21/27.10.25 MTN (DE000A3T0X22) | EUR | 1.000 | 1.000 |

| 2,2500 % DIC Asset 21/22.09.26 (XS2388910270) | EUR | 200 | |

| 1,3750 % Digital Intrepid Holding 22/18.07.32 (XS2428716000) | EUR | 600 | |

| 1,8500 % East Japan Railway 22/13.04.33 MTN (XS2459747874) | EUR | 380 | 380 |

| 1,8750 % EDP Finance 22/21.09.29 MTN (XS2459544339) | EUR | 300 | |

| 0,8750 % EQT 21/14.05.31 Reg S (XS2338570331) | EUR | 210 | |

| 2,8750 % EQT 22/06.04.32 (XS2463990775) | EUR | 360 | |

| 3,2790 % Eurogrid 22/05.09.2031 MTN (XS2527319979) | EUR | 200 | 200 |

| 1,0000 % Fastighets AB Balder 21/20.01.29 MTN (XS2288925568) | EUR | 150 | |

| 0,4500 % FedEx 21/04.05.29 (XS2337252931) | EUR | 200 | |

| 0,5000 % Fomento Economico Mexicano 21/28.05.28 (XS2337285519) | EUR | 150 | |

| 0,8750 % Goldman Sachs Group 21/09.05.29 MTN (XS2404642923) | EUR | 260 | |

| 0,2500 % Goldman Sachs Group 21/26.01.28 MTN (XS2292954893) | EUR | 200 | |

| 1,8500 % Groupe DES Assurances Du Credit Mutuel 21/21.04.42 (FR0014006144) | EUR | 300 | |

| 1,1250 % Heathrow Funding 21/08.10.30 MTN (XS2328823104) | EUR | 200 | |

| 1,4750 % Holding d’Infrastructures Transp. 22/18.01.31 MTN (XS2433135543) | EUR | 400 | |

| 0,6250 % Icade 21/18.01.31 (FR0014001IM0) | EUR | 200 | |

| 1,0000 % Indonesia 21/28.07.29 (XS2366690332) | EUR | 250 | |

| 0,2500 % ING Groep 21/01.02.30 (XS2281155254) | EUR | 200 | |

| 2,1250 % Koninklijke Philips 22/05.11.29 MTN (XS2475958059) | EUR | 210 | 210 |

| 1,7500 % LANXESS 22/22.03.28 MTN (XS2459163619) | EUR | 300 | |

| 0,7500 % Mediobanca – Banca Credito Fin. 21/02.11.28 MTN (XS2386287689) | EUR | 250 | |

| 2,3750 % Mexico 22/11.02.30 MTN (XS2444273168) | EUR | 1.000 | |

| 4,0290 % Mizuho Financial Group 22/05.09.2032 MTN (XS2528311348) | EUR | 500 | 500 |

| 0,4970 % Morgan Stanley 21/07.02.31 (XS2292263121) | EUR | 200 | |

| 2,9500 % Morgan Stanley 22/07.05.32 (XS2446386430) | EUR | 320 | 320 |

| 2,0000 % Nationwide Building Society 22/28.04.27 (XS2473346299) | EUR | 380 | 380 |

| 1,0000 % OP Mortgage Bank 22/05.10.27 MTN (XS2465142755) | EUR | 340 | |

| 1,3750 % Orange 21/und. MTN (FR0014003B55) | EUR | 100 | |

| 5,2500 % Orsted 22/08.12.3022 (XS2563353361) | EUR | 150 | 150 |

| 3,6250 % Orsted 23/01.03.2026 MTN (XS2591026856) | EUR | 500 | 500 |

| 1,9500 % Peru 21/17.11.36 (XS2408608219) | EUR | 1.000 | |

| 2,0850 % Prosus 22/19.01.30 Reg S (XS2430287362) | EUR | 460 | |

| 4,1250 % Raiffeisen Bank International22/08.09.2025 MTN (XS2526835694) | EUR | 200 | 200 |

| 4,6250 % RCI Banque 23/13.07.2026 MTN 216 (FR001400F0U6) | EUR | 640 | 640 |

| 1,7500 % Romania 21/13.07.30 MTN Reg S (XS2364199757) | EUR | 400 | |

| 2,1250 % Royal Bank of Canada 22/26.04.29 MTN (XS2472603740) | EUR | 400 | 400 |

| 1,1250 % SSB Treasury 21/26.11.29 MTN (XS2346224806) | EUR | 200 | |

| 2,6250 % Svenska Handelsbanken 22/05.09.2029 (XS2527451905) | EUR | 340 | 340 |

| 1,3750 % Svenska Handelsbanken 22/23.02.29 MTN (XS2447983813) | EUR | 400 | |

| 3,7500 % Teleperformance 22/24.06.29 MTN (FR001400ASK0) | EUR | 300 | 300 |

| 1,6250 % Tennet Holding 22/17.11.26 MTN (XS2477935345) | EUR | 230 | 230 |

| 3,8750 % TenneT Holding 22/28.10.2028 MTN (XS2549543143) | EUR | 270 | 270 |

| 2,3750 % Terna Rete Elettrica Nazionale 22/Und. (XS2437854487) | EUR | 860 | |

| 2,2500 % UPM Kymmene 22/23.05.2029 MTN (XS2478685931) | EUR | 450 | 450 |

| 2,0000 % Veolia Environnement 21/Und. (FR0014006IX6) | EUR | 600 | |

| 0,3750 % Verizon Communications 21/22.03.29 (XS2320759538) | EUR | 200 | |

| 3,7500 % Volkswagen international finance 22/28.09.2027 (XS2491738949) | EUR | 300 | 300 |

| 0,7660 % Westpac Banking 21/13.05.31 (XS2342206591) | EUR | 190 | |

| 0,3750 % Woolworths Group 21/15.11.28 MTN (XS2384274440) | EUR | 150 | |

| 0,9500 % WPC Eurobond 21/01.06.30 (XS2306082293) | EUR | 150 | |

| 0,5000 % Yorkshire Building Society 21/01.07.28 (XS2358471246) | EUR | 200 | |

| 2,0200 % Zürcher Kantonalbank 22/13.04.28 (CH1170565753) | EUR | 200 | 200 |

| 6,0000 % Romania 22/25.05.34 MTN Reg S (XS2485249523) | USD | 1.000 | 1.000 |

| Verbriefte Geldmarktinstrumente | |||

| 0,0000 % Bundesschatzanweisungen 22/15.03.24 (DE0001104875) | EUR | 500 | 500 |

| Nicht notierte Wertpapiere | |||

| Verzinsliche Wertpapiere | |||

| 3,8750 % Acea 23/24.01.2031 MTN (XS2586128170) | EUR | 360 | 360 |

| Investmentanteile | |||

| Gruppenfremde Investmentanteile | |||

| BNP Paribas Easy-Low Car. 100 Eur PAB UCITS ETF (LU1377382368) (0,180%) | Stück | 8.400 | |

| Deka MSCI EMU Climate Change ESG UCITS ETF (DE000ETFL557) (0,200%) | Stück | 100.000 | |

| UBS IRL ETF-MSCI W. CL. P. AL. UCITS ETF A USD Acc (IE00BN4Q0370) (0,200%) | Stück | 100.000 |

Derivate (in Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumina der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe)

| Volumen in 1.000 | ||

| Terminkontrakte | ||

| Aktienindex-Terminkontrakte | ||

| Verkaufte Kontrakte: | EUR | 1.291 |

| (Basiswerte: Euro STOXX 50 Price Euro) Zinsterminkontrakte | ||

| Verkaufte Kontrakte: | EUR | 18.689 |

| (Basiswerte: EURO-BOBL MAR 23, EURO-BUND DEC 22, EUROBUND JUN 22, EURO-BUND MAR 23, EURO-BUND SEP 22, US 10YR NOTE JUN 22, US 10YR NOTE SEP 22) | ||

| Devisenterminkontrakte | ||

| Verkauf von Devisen auf Termin | ||

| USD/EUR | EUR | 949 |

Wertpapier-Darlehen (Geschäftsvolumen, bewertet auf Basis des bei Abschluss des Darlehensgeschäftes vereinbarten Wertes)

| Volumen in 1.000 | ||

| unbefristet | EUR | 14.500 |

| Gattung: 3,8750 % Acea 23/24.01.2031 MTN (XS2579284469), 5,8000 % Assicurazioni Generali 22/06.07.2032 MTN (XS2468223107), 1,1250 % Banque Fédérative Crédit Mu. 22/19.01.32 MTN (FR0014007PW1), 0,8770 % Barclays 22/28.01.28 (XS2430951660), 0,5000 % BNP Paribas 21/19.01.30 MTN (FR0014001JT3), 0,8750 % BNP Paribas 22/11.07.30 MTN (FR0014007LK5), 1,0000 % BPCE 21/14.01.32 MTN (FR0014007LM1), 5,6250 % Ceske Drahy 22/12.10.2027 (XS2495084621), 3,0000 % Commerzbank 22/14.09.27 (DE000CZ45W57), 0,1000 % Deutsche Pfandbriefbank 21/02.02.26 MTN (DE000A3H2ZX9), 3,6250 % Engie 23/11.01.2030 MTN (FR001400F1G3), 5,0000 % Intesa Sanpaolo 23/08.03.2028 MTN (XS2592650373), 0,6250 % KBC Groep 21/07.12.31 MTN (BE0002819002), 2,1250 % Koninklijke Philips 22/05.11.29 MTN (XS2475958059), 2,9500 % Morgan Stanley 22/07.05.32 (XS2446386430), 1,0540 % National Grid North America 22/20.01.31 MTN (XS2434710872), 1,3750 % Orange 21/und. MTN (FR0014003B55), 1,9500 % Peru 21/17.11.36 (XS2408608219), 1,3750 % Svenska Handelsbanken 22/23.02.29 MTN (XS2447983813), 3,8750 % TenneT Holding 22/28.10.2028 MTN (XS2549543143), 2,0000 % Veolia Environnement 21/Und. (FR0014006IX6), 0,3750 % Woolworths Group 21/15.11.28 MTN (XS2384274440), 0,9500 % WPC Eurobond 21/01.06.30 (XS2306082293), 0,5000 % Yorkshire Building Society 21/01.07.28 (XS2358471246) | ||

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.04.2022 bis 31.03.2023

| I. Erträge | ||||

| 1. Zinsen aus inländischen Wertpapieren | EUR | 70.571,08 | ||

| 2. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 325.791,71 | ||

| 3. Zinsen aus Liquiditätsanlagen im Inland | EUR | 46.955,44 | ||

| 4. Erträge aus Wertpapier-Darlehen und Pensionsgeschäften | EUR | 5.438,75 | ||

| davon: | ||||

| aus Wertpapier-Darlehen | EUR | 5.438,75 | ||

| 5. Abzug ausländischer Quellensteuer 1) | EUR | 79.885,80 | ||

| 6. Sonstige Erträge | EUR | 2.055,66 | ||

| Summe der Erträge | EUR | 530.698,44 | ||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen 2) | EUR | -2.166,77 | ||

| davon: | ||||

| Bereitstellungszinsen | EUR | -170,29 | ||

| 2. Verwaltungsvergütung | EUR | -190.190,72 | ||

| davon: | ||||

| Kostenpauschale | EUR | -190.190,723 | ||

| Sonstige Aufwendungen | EUR | -4.047,28 | ||

| davon: | ||||

| erfolgsabhängige Vergütung aus Wertpapier-Darlehen | EUR | -1.765,20 | ||

| Aufwendungen für Rechts- und Beratungskosten | EUR | -2.282,08 | ||

| Summe der Aufwendungen | EUR | -196.404,77 | ||

| III. Ordentlicher Nettoertrag | EUR | 334.293,67 | ||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | EUR | 888.649,32 | ||

| 2. Realisierte Verluste | EUR | -3.624.763,12 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | -2.736.113,80 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -2.401.820,13 | ||

| 1. Nettoveränderung der nichtrealisierten Gewinne | EUR | -502.607,54 | ||

| 2. Nettoveränderung der nichtrealisierten Verluste | EUR | 578.672,85 | ||

| VI. Nichtrealisiertes Ergebnis des Geschäftsjahres | EUR | 76.065,31 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | -2.325.754,82 |

Hinweis: Die Nettoveränderung der nichtrealisierten Gewinne (Verluste) errechnet sich aus Gegenüberstellung der Summe aller nichtrealisierten Gewinne (Verluste) zum Ende des Geschäftsjahres und der Summe aller nichtrealisierten Gewinne (Verluste) zu Beginn des Geschäftsjahres. In die Summe der nichtrealisierten Gewinne (Verluste) fließen die positiven (negativen) Differenzen ein, die aus dem Vergleich der Wertansätze der einzelnen Vermögensgegenstände zum Berichtsstichtag mit den Anschaffungskosten resultieren.

Die nichtrealisierten Ergebnisse werden ohne Ertragsausgleich ausgewiesen.

1) Es handelt sich um Quellensteuer-Rückerstattungen für die Vorjahre.

2) Enthalten sind negative Zinsen auf Bankguthaben.

Entwicklungsrechnung für das Sondervermögen

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 31.073.219,92 |

| 1. Ausschüttung/Steuerabschlag für das Vorjahr | EUR | -39.820,37 |

| 2. Mittelzufluss (netto) | EUR | -5.032.974,78 |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | EUR | 237.960,68 |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | EUR | -5.270.935,46 |

| 3. Ertrags- und Aufwandsausgleich | EUR | -144.410,89 |

| 4. Ergebnis des Geschäftsjahres | EUR | -2.325.754,82 |

| davon: | ||

| Nettoveränderung der nichtrealisierten Gewinne | EUR | -502.607,54 |

| Nettoveränderung der nichtrealisierten Verluste | EUR | 578.672,85 |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 23.530.259,06 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Ausschüttung | Insgesamt | Je Anteil | |

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 3.866.464,17 | 5,24 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | -2.401.820,13 | -3,26 |

| 3. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | -1.043.679,52 | -1,41 |

| III. Gesamtausschüttung | EUR | 420.964,52 | 0,57 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen am Ende des Geschäftsjahres EUR | Anteilwert EUR | |

| 2023 | 23.530.259,06 | 31,86 |

| 2022 | 31.073.219,92 | 34,90 |

| 2021 | 33.395.382,48 | 35,43 |

| 2020 | 20.134.949,26 | 31,13 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

Das durch Derivate erzielte zu Grunde liegende Exposure:

EUR 3.477.390,00

Angaben nach dem qualifizierten Ansatz:

Zusammensetzung des Vergleichsvermögens

63,33% ICE BofA Euro Corporate Index (ER00), 33,34% SX5GT Euro Stoxx 50 Gross Return Index, 3,33% Euro Short-Term Rate (EUR) RI

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 64,712 |

| größter potenzieller Risikobetrag | % | 96,561 |

| durchschnittlicher potenzieller Risikobetrag | % | 82,110 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.04.2022 bis 31.03.2023 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Die durchschnittliche Hebelwirkung aus der Nutzung von Derivaten betrug im Berichtszeitraum 1,1, wobei zur Berechnung der Hebelwirkung die Bruttomethode verwendet wurde.

Das durch Wertpapier-Darlehen erzielte Exposure:

Folgende Wertpapiere sind zum Berichtsstichtag als Wertpapier-Darlehen übertragen:

| Gattungsbezeichnung | Nominal in Stück bzw. Whg. in 1.000 | befristet | Wertpapier-Darlehen Kurswert in EUR unbefristet | gesamt | |

| 5,0000 % Deutsche Pfandbriefbank 23/05.02.2027 MTN | EUR | 500 | 489.985,00 | ||

| 5,0000 % Intesa Sanpaolo23/08.03.2028 MTN | EUR | 500 | 498.385,00 | ||

| Gesamtbetrag der Rückerstattungsansprüche aus Wertpapier-Darlehen | 988.370,00 | 988.370,00 |

Vertragspartner der Wertpapier-Darlehen:

Barclays Bank Ireland PLC, Dublin; Deutsche Bank AG, Frankfurt am Main

Gesamtbetrag der bei Wertpapier-Darlehen von Dritten gewährten Sicherheiten:

| EUR | 2.064.524,77 |

davon:

| Schuldverschreibungen | EUR | 2.064.524,77 |

Erträge aus Wertpapier-Darlehen einschließlich der angefallenen direkten und indirekten Kosten und Gebühren:

Diese Positionen sind in der Ertrags- und Aufwandsrechnung aufgeführt.

Sonstige Angaben

Anteilwert: EUR 31,86

Umlaufende Anteile: 738.534,240

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände:

Die Bewertung erfolgt durch die Verwahrstelle unter Mitwirkung der Kapitalverwaltungsgesellschaft. Die Verwahrstelle stützt sich hierbei grundsätzlich auf externe Quellen.

Sofern keine handelbaren Kurse vorliegen, werden Bewertungsmodelle zur Preisermittlung (abgeleitete Verkehrswerte) genutzt, die zwischen Verwahrstelle und Kapitalverwaltungsgesellschaft abgestimmt sind und sich so weit als möglich auf Marktparameter stützen. Diese Vorgehensweise unterliegt einem permanenten Kontrollprozess. Preisauskünfte Dritter werden durch andere Preisquellen, modellhafte Rechnungen oder durch andere geeignete Verfahren auf Plausibilität geprüft.

Die in diesem Bericht ausgewiesenen Anlagen werden nicht zu abgeleiteten Verkehrswerten bewertet.

Angaben zur Transparenz sowie zur Gesamtkostenquote:

Die Gesamtkostenquote belief sich auf 1,03% p.a. Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) einschließlich eventueller Bereitstellungszinsen als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Zudem fiel aufgrund der Zusatzerträge aus Wertpapierleihegeschäften eine erfolgsabhängige Vergütung in Höhe von 0,007% des durchschnittlichen Fondsvermögens an.

Für das Sondervermögen ist gemäß den Anlagebedingungen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalgebühr von 0,80% p.a. vereinbart. Davon entfallen bis zu 0,15% p.a. auf die Verwahrstelle und bis zu 0,05% p.a. auf Dritte (Druck- und Veröffentlichungskosten, Abschlussprüfung sowie Sonstige).

Im Geschäftsjahr vom 1. April 2022 bis 31. März 2023 erhielt die Kapitalverwaltungsgesellschaft DWS Investment GmbH für das Investmentvermögen DWS ESG Balance Portfolio E keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwendungserstattungen, bis auf von Brokern zur Verfügung gestellte Finanzinformationen für Research-Zwecke.

Die Gesellschaft zahlt von dem auf sie entfallenden Teil der Kostenpauschale weniger als 10% an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen.

Für die Investmentanteile sind in der Vermögensaufstellung in Klammern die aktuellen Verwaltungsvergütungs-/Kostenpauschalsätze zum Berichtsstichtag für die im Wertpapiervermögen enthaltenen Sondervermögen aufgeführt. Das Zeichen + bedeutet, dass darüber hinaus ggf. eine erfolgsabhängige Vergütung berechnet werden kann. Da das Sondervermögen im Berichtszeitraum andere Investmentanteile („Zielfonds“) hielt, können weitere Kosten, Gebühren und Vergütungen auf Ebene des Zielfonds angefallen sein.

Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt.

Die im Berichtszeitraum gezahlten Transaktionskosten beliefen sich auf EUR 1.599,61. Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Berichtszeitraum für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen. Eventuell gezahlte Finanztransaktionssteuern werden in die Berechnung einbezogen.

Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Fondsvermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen (Anteil von fünf Prozent und mehr) sind, betrug 3,35 Prozent der Gesamttransaktionen. Ihr Umfang belief sich hierbei auf insgesamt 2.321.458,64 EUR.

Angaben zur Mitarbeitervergütung

Die DWS Investment GmbH („die Gesellschaft“) ist ein Tochterunternehmen der DWS Group GmbH & Co. KGaA („DWS KGaA“) und unterliegt im Hinblick auf die Gestaltung ihres Vergütungssystems den aufsichtsrechtlichen Anforderungen der fünften Richtlinie betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren („OGAW V-Richt-linie“) und der Richtlinie über die Verwaltung alternativer Investmentfonds („AIFM-Richtlinie“) sowie den Leitlinien der Europäischen Wertpapier- und Marktaufsichtsbehörde für solide Vergütungspolitiken („ESMA-Leitlinien“).

Vergütungsrichtlinie & Governance

Für die Gesellschaft gilt die gruppenweite Vergütungsrichtlinie, die die DWS KGaA für sich und alle ihre Tochterunternehmen (zusammen „DWS Konzern“ oder „Konzern“) eingeführt hat. Im Einklang mit der Konzernstruktur wurden Ausschüsse eingerichtet, die die Angemessenheit des Vergütungssystems und die Einhaltung der aufsichtsrechtlichen Vorgaben zur Vergütung sicherstellen und für deren Überprüfung verantwortlich sind.

So wurde unterhalb der DWS KGaA Geschäftsführung das DWS Compensation Committee mit der Entwicklung und Gestaltung von nachhaltigen Vergütungsgrundsätzen, der Erstellung von Empfehlungen zur Gesamtvergütung sowie der Sicherstellung einer angemessenen Governance und Kontrolle im Hinblick auf Vergütung und Zusatzleistungen für den Konzern beauftragt.

Weiterhin wurde das Remuneration Committee eingerichtet, um den Aufsichtsrat der DWS KGaA bei der Überwachung der angemessenen Ausgestaltung der Vergütungssysteme für alle Konzernmitarbeiter zu unterstützen. Dies erfolgt mit Blick auf die Ausrichtung der Vergütungsstrategie auf die Geschäfts- und Risikostrategie sowie unter Berücksichtigung der Auswirkung des Vergütungssystems auf das konzernweite Risiko-, Kapital- und Liquiditätsmanagement.

Im Rahmen der jährlichen internen Überprüfung auf Konzernebene wurde festgestellt, dass die Ausgestaltung des Vergütungssystems angemessen ist und keine wesentlichen Unregelmäßigkeiten vorliegen.

Vergütungsstruktur

Die Mitarbeitervergütung setzt sich aus fixer und variabler Vergütung zusammen. Die fixe Vergütung entlohnt die Mitarbeiter entsprechend ihrer Qualifikation, Erfahrung und Kompetenzen sowie der Anforderung, der Bedeutung und des Umfangs ihrer Funktion. Die variable Vergütung spiegelt die Leistung auf Konzern-, Geschäftsbereichs- und individueller Ebene wider.

Grundsätzlich besteht die variable Vergütung aus zwei Elementen – der DWS-Komponente und der individuellen Komponente. Die DWS-Komponente wird auf Basis der Zielerreichung wesentlicher Konzernerfolgskennzahlen ermittelt. Für das Geschäftsjahr 2022 waren diese: Bereinigte Aufwand-Ertrag-Relation, Nettomittelaufkommen und ESG-Kenn-zahlen. Die individuelle Komponente der variablen Vergütung berücksichtigt eine Reihe von finanziellen und nicht-finanziellen Faktoren, Verhältnismäßigkeiten innerhalb der Vergleichsgruppe und Überlegungen zur Mitarbeiterbindung. Variable Vergütung kann im Fall von negativen Erfolgsbeiträgen oder Fehlverhalten entsprechend reduziert oder komplett gestrichen werden. Sie wird grundsätzlich nur gewährt und ausgezahlt, wenn die Gewährung für den Konzern tragfähig ist. Im laufenden Beschäftigungsverhältnis werden keine Garantien für eine variable Vergütung vergeben. Garantierte variable Vergütung wird nur bei Neueinstellungen in eng begrenztem Rahmen und limitiert auf das erste Anstellungsjahr vergeben.

Die Vergütungsstrategie ist darauf ausgerichtet, ein angemessenes Verhältnis zwischen fester und variabler Vergütung zu erreichen. Dies trägt dazu bei, die Mitarbeitervergütung an den Interessen von Kunden, Investoren und Aktionären sowie an den Branchenstandards auszurichten. Gleichzeitig wird sichergestellt, dass die fixe Vergütung einen ausreichend hohen Anteil an der Gesamtvergütung ausmacht, um dem Konzern volle Flexibilität bei der Gewährung variablen Vergütung zu ermöglichen.

Festlegung der variablen Vergütung und angemessene Risikoadjustierung

Der Gesamtbetrag der variablen Vergütung unterliegt angemessenen Risikoanpassungsmaßnahmen, die Ex-ante- und Ex-post-Risikoanpassungen umfassen. Die solide Methodik soll sicherstellen, dass die Bestimmung der variablen Vergütung die risikobereinigte Performance sowie die Kapital- und Liquiditätsposition des Konzerns widerspiegelt. Bei der Bewertung der Leistung der Geschäftsbereiche werden eine Reihe von Überlegungen herangezogen. Die Leistung wird im Zusammenhang mit finanziellen und nicht-finanziellen Zielen auf der Grundlage von Balanced Scorecards bewertet. Die Zuteilung von variabler Vergütung zu den Infrastrukturbereichen und insbesondere zu den Kontrollfunktionen hängt zwar vom Gesamtergebnis des Konzerns ab, nicht aber von den Ergebnissen der von ihnen überwachten Geschäftsbereiche.

Auf individueller Mitarbeiterebene gelten Grundsätze für die Festlegung der variablen Vergütung. Diese enthalten Informationen über die Faktoren und Messgrößen, die bei Entscheidungen zur individuellen variablen Vergütung berücksichtigt werden müssen. Dazu zählen beispielsweise Investmentperformance, Kundenbindung, Erwägungen zur Unternehmenskultur sowie Zielvereinbarungen und Leistungsbeurteilungen im Rahmen des Ansatzes der Ganzheitliche Leistung. Zudem werden Hinweise der Kontrollfunktinen und Disziplinarmaßnahmen sowie deren Einfluss auf die variable Vergütung einbezogen.

Nachhaltige Vergütung

Nachhaltigkeit und Nachhaltigkeitsrisiken sind elementarer Bestandteil bei der Bestimmung der variablen Vergütung. Dementsprechend steht die DWS Vergütungsrichtlinie mit den für den Konzern geltenden Nachhaltigkeitskriterien im Einklang. Dadurch schafft der DWS Konzern Verhaltensanreize, die sowohl die Investoreninteressen als auch den langfristigen Erfolg des Unternehmens fördern. Relevante Nachhaltigkeitsfaktoren werden regelmäßig überprüft und in die Gestaltung der Vergütungsstruktur integriert.

Vergütung für das Jahr 2022

Das DWS Compensation Committee hat die Tragfähigkeit der variablen Vergütung für das Jahr 2022 kontrolliert und festgestellt, dass die Kapital- und Liquiditätsausstattung des Konzerns über den regulatorisch vorgeschriebenen Mindestanforderungen und dem internen Schwellenwert für die Risikotoleranz liegt. Als Teil der im März 2023 für das Geschäftsjahr 2022 gewährten variablen Vergütung wird die DWS-Komponente auf Basis der Bewertung der festgelegten Leistungskennzahlen gewährt. Die Geschäftsführung hat für 2022 eine Auszahlungsquote der DWS-Komponente von 76,25 % festgelegt.

Vergütungssystem für Risikoträger

Gemäß den regulatorischen Anforderungen hat die Gesellschaft Risikoträger ermittelt. Das Identifizierungsverfahren wurde im Einklang mit den Konzerngrundsätzen durchgeführt und basiert auf der Bewertung des Einflusses folgender Kategorien von Mitarbeitern auf das Risikoprofil der Gesellschaft oder einen von ihr verwalteten Fonds und: (a) Geschäftsführung/Senior Management, (b) Portfolio-/Investmentmanager, (c) Kontrollfunktionen, (d) Mitarbeiter mit Leitungsfunktionen in Verwaltung, Marketing und Human Resources, (e) sonstige Mitarbeiter (Risikoträger) mit wesentlichem Einfluss, (f) sonstige Mitarbeiter in der gleichen Vergütungsstufe wie sonstige Risikoträger, deren Tätigkeit einen Einfluss auf das Risikoprofil der Gesellschaft oder des Konzerns hat.

Mindestens 40 % der variablen Vergütung für Risikoträger werden aufgeschoben vergeben. Des Weiteren werden für wichtige Anlageexperten mindestens 50 % sowohl des direkt ausgezahlten als auch des aufgeschobenen Teils in Form von aktienbasierten oder fondsbasierten Instrumenten des DWS Konzerns gewährt. Alle aufgeschobenen Komponenten unterliegen bestimmten Leistungs- und Verfallbedingungen, um eine angemessene nachträgliche Risikoadjustierung zu gewährleisten. Bei einer variablen Vergütung von weniger als EUR 50.000 erhalten Risikoträger ihre gesamte variablen Vergütung in bar und ohne Aufschub.

Zusammenfassung der Informationen zur Vergütung für die Gesellschaft für 2022 ¹⁾

| Jahresdurchschnitt der Mitarbeiterzahl | 482 | |

| Gesamtvergütung | EUR | 101.532.202 |

| Fixe Vergütung | EUR | 63.520.827 |

| Variable Vergütung | EUR | 38.011.375 |

| davon: Carried Interest | EUR | 0 |

| Gesamtvergütung für Senior Management 2) | EUR | 5.846.404 |

| Gesamtvergütung für sonstige Risikoträger | EUR | 7.866.362 |

| Gesamtvergütung für Mitarbeiter mit Kontrollfunktionen | EUR | 2.336.711 |

1) Vergütungsdaten für Delegierte, an die die Gesellschaft Portfolio- oder Risikomanagementaufgaben übertragen hat, sind nicht in der Tabelle erfasst.

2) „Senior Management“ umfasst nur die Geschäftsführung der Gesellschaft. Die Geschäftsführung erfüllt die Definition als Führungskräfte der Gesellschaft. Über die Geschäftsführung hinaus wurden keine weiteren Führungskräfte identifiziert.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften (WpFinGesch.) und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

| Wertpapierleihe | Pensionsgeschäfte | Total Return Swaps | |

| Angaben in Fondswährung | |||

| 1. Verwendete Vermögensgegenstände | |||

| absolut | 988.370,00 | – | – |

| in % des Fondsvermögens | 4,20 | – | – |

| 2. Die 10 größten Gegenparteien | |||

| 1. Name | Deutsche Bank AG, Frankfurt am Main | ||

| Bruttovolumen offene Geschäfte | 498.385,00 | ||

| Sitzstaat | Bundesrepublik Deutschland | ||

| 2. Name | Barclays Bank Ireland PLC, Dublin | ||

| Bruttovolumen offene Geschäfte | 489.985,00 | ||

| Sitzstaat | Irland | – | |

| 3. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | – | ||

| 4. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | |||

| 5. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | – | ||

| 6. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | – | ||

| 7. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | |||

| 8. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | |||

| 9. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | |||

| 10. Name | |||

| Bruttovolumen offene Geschäfte | |||

| Sitzstaat | |||

| 3. Art(en) von Abwicklung und Clearing | |||

| (z.B. zweiseitig, dreiseitig, zentrale Gegenpartei) | zweiseitig | – | – |

| 4. Geschäfte gegliedert nach Restlaufzeiten (absolute Beträge) | |||

| unter 1 Tag | – | – | – |

| 1 Tag bis 1 Woche | – | – | – |

| 1 Woche bis 1 Monat | – | – | – |

| 1 bis 3 Monate | – | – | – |

| 3 Monate bis 1 Jahr | – | – | – |

| über 1 Jahr | – | – | – |

| unbefristet | 988.370,00 | – | – |

| 5. Art(en) und Qualität(en) der erhaltenen Sicherheiten | |||

| Art(en): | |||

| Bankguthaben | – | – | – |

| Schuldverschreibungen | 2.064.524,77 | – | – |

| Aktien | – | – | – |

| Sonstige | – | – | – |

| Qualität(en): | |||

| Dem Fonds werden – soweit Wertpapier-Darlehensgeschäfte, umgekehrte Pensionsgeschäfte oder Geschäfte mit OTC-Derivaten (außer Währungstermingeschäften) abgeschlossen werden – Sicherheiten in einer der folgenden Formen gestellt: – liquide Vermögenswerte wie Barmittel, kurzfristige Bankeinlagen, Geldmarktinstrumente gemäß Definition in Richtlinie 2007/16/EG vom 19. März 2007, Akkreditive und Garantien auf erstes Anfordern, die von erstklassigen, nicht mit dem Kontrahenten verbundenen Kreditinstituten ausgegeben werden, beziehungsweise von einem OECD-Mitgliedstaat oder dessen Gebietskörperschaften oder von supranationalen Institutionen und Behörden auf kommunaler, regionaler oder internationaler Ebene begebene Anleihen unabhängig von ihrer Restlaufzeit – Anteile eines in Geldmarktinstrumente anlegenden Organismus für gemeinsame Anlagen (nachfolgend „OGA“), der täglich einen Nettoinventarwert berechnet und der über ein Rating von AAA oder ein vergleichbares Rating verfügt – Anteile eines OGAW, der vorwiegend in die unter den nächsten beiden Gedankenstrichen aufgeführten Anleihen / Aktien anlegt – Anleihen unabhängig von ihrer Restlaufzeit, die ein Mindestrating von niedrigem Investment-Grade aufweisen – Aktien, die an einem geregelten Markt eines Mitgliedstaats der Europäischen Union oder an einer Börse eines OECD-Mitgliedstaats zugelassen sind oder gehandelt werden, sofern diese Aktien in einem wichtigen Index enthalten sind. Die Verwaltungsgesellschaft behält sich vor, die Zulässigkeit der oben genannten Sicherheiten einzuschränken. Des Weiteren behält sich die Verwaltungsgesellschaft vor, in Ausnahmefällen von den oben genannten Kriterien abzuweichen. Weitere Informationen zu Sicherheitenanforderungen befinden sich in dem Verkaufsprospekt des Fonds/Teilfonds. |

|||

| 6. Währung(en) der erhaltenen Sicherheiten | |||

| Währung(en): | EUR | – | – |

| 7. Sicherheiten gegliedert nach Restlaufzeiten (absolute Beträge) | |||

| unter 1 Tag | – | – | – |

| 1 Tag bis 1 Woche | – | – | – |

| 1 Woche bis 1 Monat | – | – | – |

| 1 bis 3 Monate | – | – | – |

| 3 Monate bis 1 Jahr | – | – | – |

| über 1 Jahr | – | – | – |

| unbefristet | 2.064.524,77 | – | – |

| 8. Ertrags- und Kostenanteile (vor Ertragsausgleich)* | |||

| Ertragsanteil des Fonds | |||

| absolut | 3.904,86 | – | – |

| in % der Bruttoerträge | 68,00 | – | – |

| Kostenanteil des Fonds | – | – | – |

| Ertragsanteil der Verwaltungsgesellschaft | |||

| absolut | 1.878,42 | – | – |

| in % der Bruttoerträge | 32,00 | – | – |

| Kostenanteil der Verwaltungsgesellschaft | – | – | – |

| Ertragsanteil Dritter | |||

| absolut | – | – | – |

| in % der Bruttoerträge | – | – | – |

| Kostenanteil Dritter | – | – | – |

| 9. Erträge für den Fonds aus Wiederanlage von Barsicherheiten, bezogen auf alle WpFinGesch. und Total Return Swaps | |||

| absolut | – | ||

| 10. Verliehene Wertpapiere in % aller verleihbaren Vermögensgegenstände des Fonds | |||

| Summe | 988.370,00 | ||

| Anteil | 4,24 | ||

| 11. Die 10 größten Emittenten, bezogen auf alle WpFinGesch. und Total Return Swaps | |||

| 1. Name | Nordrhein-Westfalen, Land | ||

| Volumen empfangene Sicherheiten (absolut) | 935.979,56 | – | |

| 2. Name | European Investment Bank (EIB) | ||

| Volumen empfangene Sicherheiten (absolut) | 446.296,54 | ||

| 3. Name | European Financial Stability Facility (EFSF) | ||

| Volumen empfangene Sicherheiten (absolut) | 251.214,76 | – | |

| 4. Name | Spain, Kingdom of | ||

| Volumen empfangene Sicherheiten (absolut) | 51.942,05 | – | |

| 5. Name | Deutschland, Bundesrepublik | ||

| Volumen empfangene Sicherheiten (absolut) | 46.818,49 | – | |

| 6. Name | European Union | ||

| Volumen empfangene Sicherheiten (absolut) | 46.589,47 | – | |

| 7. Name | Landeskreditbank Baden-Württemberg – Förderbank | ||

| Volumen empfangene Sicherheiten (absolut) | 46.532,81 | – | |

| 8. Name | Netherlands, Kingdom of the | ||

| Volumen empfangene Sicherheiten (absolut) | 46.502,06 | – | |

| 9. Name | Kreditanstalt für Wiederaufbau | ||

| Volumen empfangene Sicherheiten (absolut) | 46.382,11 | ||

| 10. Name | Luxembourg, Grand Duchy of | ||

| Volumen empfangene Sicherheiten (absolut) | 45.536,18 | ||

| 12. Wiederangelegte Sicherheiten in % der empfangenen Sicherheiten, bezogen auf alle WpFinGesch. und Total Return Swaps | |||

| Anteil | – | ||

| 13. Verwahrart begebener Sicherheiten aus WpFinGesch. und Total Return Swaps (In % aller begebenen Sicherheiten aus WpFinGesch. und Total Return Swaps) | |||

| gesonderte Konten / Depots | – | – | |

| Sammelkonten / Depots | – | – | |

| andere Konten / Depots | – | – | |

| Verwahrart bestimmt Empfänger | – | – | |

| 14. Verwahrer/Kontoführer von empfangenen Sicherheiten aus WpFinGesch. und Total Return Swaps | |||

| Gesamtzahl Verwahrer/ Kontoführer | 1 | – | – |

| 1. Name | State Street Bank International GmbH (Custody Operations) | ||

| verwahrter Betrag absolut | 2.064.524,77 | ||

* Eventuelle Abweichungen zu den korrespondierenden Angaben der detaillierten Ertrags- und Aufwandsrechnung beruhen auf Effekten im Rahmen des Ertragsausgleichs.

Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten

Eine nachhaltige Investition ist eine Investition in eine Wirtschaftstätigkeit, die zur Erreichung eines Umweltziels oder sozialen Ziels beiträgt, vorausgesetzt, dass diese Investition keine Umweltziele oder sozialen Ziele erheblich beeinträchtigt und die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

Die EU-Taxonomie ist ein Klassifikationssystem, das in der Verordnung (EU) 2020/852 festgelegt ist und ein Verzeichnis von ökologisch nachhaltigen Wirtschaftstätigkeiten enthält. In dieser Verordnung ist kein Verzeichnis der sozial nachhaltigen Wirtschaftstätigkeiten festgelegt. Nachhaltige Investitionen mit einem Umweltziel könnten taxonomie-konform sein oder nicht.

Name des Produkts: DWS ESG Balance Portfolio E

Unternehmenskennung (LEI-Code): 549300PRL8EEZKSIK781

ISIN: DE0008471301

Ökologische und/oder soziale Merkmale

Wurden mit diesem Finanzprodukt nachhaltige Investitionen angestrebt?

| ●● ☐ Ja | ● ○ X Nein |

| ☐ Es wurden damit nachhaltige Investitionen mit einem Umweltziel getätigt:___% | X Es wurden damit ökologische/soziale Merkmale beworben und obwohl keine nachhaltigen Investitionen angestrebt wurden, enthielt es 44,77 % an nachhaltigen Investitionen |

| ☐ in Wirtschaftstätigkeiten, die nach der EU-Taxonomie als ökologisch nachhaltig einzustufen sind | ☐ mit einem Umweltziel in Wirtschaftstätigkeiten, die nach der EU-Taxonomie als ökologisch nachhaltig einzustufen sind |

| ☐ in Wirtschaftstätigkeiten, die nach der EU-Taxonomie nicht als ökologisch nachhaltig einzustufen sind | X mit einem Umweltziel in Wirtschaftstätigkeiten, die nach der EU-Taxonomie nicht als ökologisch nachhaltig einzustufen sind |

| X mit einem sozialen Ziel | |

| ☐ Es wurden damit nachhaltige Investitionen mit einem sozialen Ziel getätigt:___% | ☐ Es wurden damit ökologische/soziale Merkmale beworben, aber keine nachhaltigen Investitionen getätigt. |

Mit Nachhaltigkeitsindikatoren wird gemessen, inwieweit die mit dem Finanzprodukt beworbenen ökologischen oder sozialen Merkmale erreicht werden.

Inwieweit wurden die mit dem Finanzprodukt beworbenen ökologischen und/oder sozialen Merkmale erfüllt?

Die Gesellschaft bewarb mit diesem Fonds ökologische und soziale Merkmale in den Bereichen Klimaschutz, soziale Normen sowie Unternehmensführung (Governance) und der allgemeinen ESG-Qualität, indem eine Ausschlussstrategie unter Berücksichtigung folgender Ausschlusskriterien, angewendet wurde:

(1) Klima- und Transitionsrisiken,

(2) Norm-Verstöße im Hinblick auf die Einhaltung internationaler Normen für Unternehmensführung, Menschen- und Arbeitnehmerrechte, Kunden- und Umweltsicherheit und Geschäftsethik,

(3) Im Bereich ESG-Qualität werden Emittenten allgemein zu ihrer Vergleichsgruppe in Bezug gesetzt und bei einem schlechten Vergleichsergebnis ausgeschlossen,

(4) Umstrittene Sektoren und kontroverse Tätigkeiten,

(5) Kontroverse Waffen.

Die oben genannten Ausschlusskriterien werden im Abschnitt „Welche Maßnahmen wurden während des Bezugszeitraums zur Erfüllung der ökologischen und/oder sozialen Merkmale ergriffen?“ detailliert beschrieben.

Die Gesellschaft bewarb mit diesem Fonds zudem einen Mindestanteil an nachhaltigen Investitionen, die einen positiven Beitrag zu einem oder mehreren Zielen der Vereinten Nationen für eine nachhaltige Entwicklung (UN-SDGs) leisten.

Es wurden keine Derivate verwendet, um die von dem Fonds beworbenen ökologischen oder sozialen Merkmale zu erreichen.

Wie haben die Nachhaltigkeitsindikatoren abgeschnitten?

Die detaillierten Beschreibungen der verbindlichen Elemente der Anlagestrategie, die für die Auswahl der Investitionen zur Erfüllung der beworbenen ökologischen oder sozialen Ziele verwendet wurden, sowie der Bewertungsmethodik, ob und in welchem Maße Vermögensgegenstände und Indikatoren die definierten ESG-Standards erfüllten, können dem Kapitel „Welche Maßnahmen wurden während des Bezugszeitraums zur Erfüllung der ökologischen und/oder sozialen Merkmale ergriffen?“ entnommen werden.

Zur Berechnung der ESG-Kennzahlen werden für die Vermögensgegenstände die Bewertungskurse aus dem Front-Office-System genutzt, so dass es zu geringfügigen Abweichungen zu den übrigen im Jahresbericht dargestellten Kurswerten, die aus dem Fondsbuchhaltungssystem abgeleitet werden, kommen kann.

Die Vermögensgegenstände erhielten in den einzelnen Bewertungsansätzen jeweils eine von sechs möglichen Bewertungen, wobei „A“ die beste Bewertung war und „F“ die schlechteste Bewertung war.

DWS ESG Balance Portfolio E

| Indikatoren | Beschreibung | Performanz |

| Nachhaltigkeitsindikatoren | ||

| ESG-Qualitätsbewertung A | 66,57 % des Portfoliovermögens | |

| ESG-Qualitätsbewertung B | 22,22 % des Portfoliovermögens | |

| ESG-Qualitätsbewertung C | 8,78 % des Portfoliovermögens | |

| ESG-Qualitätsbewertung D | 2,33 % des Portfoliovermögens | |

| ESG-Qualitätsbewertung E | 0 % des Portfoliovermögens | |

| ESG-Qualitätsbewertung F | 0 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung A | 43,46 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung B | 11,23 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung C | 30,37 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung D | 14,85 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung E | 0 % des Portfoliovermögens | |

| Klima- und Transitionsrisiko-Bewertung F | 0 % des Portfoliovermögens | |

| Norm-Bewertung A | 36,65 % des Portfoliovermögens | |

| Norm-Bewertung B | 23,27 % des Portfoliovermögens | |

| Norm-Bewertung C | 22,51 % des Portfoliovermögens | |

| Norm-Bewertung D | 13,74 % des Portfoliovermögens | |

| Norm-Bewertung E | 2,81 % des Portfoliovermögens | |

| Norm-Bewertung F | 0 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung A | 0,92 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung B | 0 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung C | 0 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung D | 0 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung E | 0 % des Portfoliovermögens | |

| Sovereign Freedom Bewertung F | 0 % des Portfoliovermögens | |

| Beteiligung an umstrittenen Sektoren | ||

| Kohle C | 1,6 % des Portfoliovermögens | |

| Kohle D | 0 % des Portfoliovermögens | |

| Kohle E | 0 % des Portfoliovermögens | |

| Kohle F | 0 % des Portfoliovermögens | |

| Ölsand C | 0 % des Portfoliovermögens | |

| Ölsand D | 0 % des Portfoliovermögens | |

| Ölsand E | 0 % des Portfoliovermögens | |

| Ölsand F | 0 % des Portfoliovermögens | |

| Rüstungsindustrie C | 2,97 % des Portfoliovermögens | |

| Rüstungsindustrie D | 0 % des Portfoliovermögens | |

| Rüstungsindustrie E | 0 % des Portfoliovermögens | |

| Rüstungsindustrie F | 0 % des Portfoliovermögens | |

| Tabak C | 0 % des Portfoliovermögens | |

| Tabak D | 0 % des Portfoliovermögens | |

| Tabak E | 0 % des Portfoliovermögens | |

| Tabak F | 0 % des Portfoliovermögens | |

| Zivile Handfeuerwaffen C | 0 % des Portfoliovermögens | |

| Zivile Handfeuerwaffen D | 0 % des Portfoliovermögens | |

| Zivile Handfeuerwaffen E | 0 % des Portfoliovermögens | |

| Zivile Handfeuerwaffen F | 0 % des Portfoliovermögens | |

| Beteiligung an kontroversen Waffen | ||

| Abgereicherte Uranmunition D | 0 % des Portfoliovermögens | |

| Abgereicherte Uranmunition E | 0 % des Portfoliovermögens | |

| Abgereicherte Uranmunition F | 0 % des Portfoliovermögens | |

| Antipersonenminen D | 0 % des Portfoliovermögens | |

| Antipersonenminen E | 0 % des Portfoliovermögens | |

| Antipersonenminen F | 0 % des Portfoliovermögens | |

| Atomwaffen D | 0 % des Portfoliovermögens | |

| Atomwaffen E | 0 % des Portfoliovermögens | |

| Atomwaffen F | 0 % des Portfoliovermögens | |

| Streumunition D | 0 % des Portfoliovermögens | |

| Streumunition E | 0 % des Portfoliovermögens | |

| Streumunition F | 0 % des Portfoliovermögens | |

| Die wichtigsten nachteiligen Auswirkungen (PAI) | ||

| PAII – 02. CO2-Fußabdruck – EUR | Der CO2-Fußabdruck wird in Tonnen CO2-Emissionen pro Million investierter EUR ausgedrückt. Die CO2-Emissionen eines Emittenten werden durch seinen Unternehmenswert einschließlich liquider Mittel (EVIC) normalisiert. | 590,76 tCO2-Emissionen / €M investiert |

| PAII – 03. Kohlenstoffintensität | Gewichtete durchschnittliche Kohlenstoffintensität Scope 1+2+3 | 993,04 tCO2-Emissionen / €M Einkommen |

| PAII – 04. Beteiligung an Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind | Anteil der Investitionen in Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind. | 17,72 % des Portfoliovermögens |

| PAII – 08. Emissionen in Wasser | In Oberflächengewässer eingeleitete Abwässer (in Tonnen) als Folge von Industrie- oder Produktionstätigkeiten. | 5,72 t Emissionen / €M |

| PAII – 10. Verstöße gegen die UNGC-Grundsätze und die OECD-Leitsätze für multinationale Unternehmen | Anteil der Investitionen in Unternehmen, die in Verstöße gegen die UNGC-Grundsätze oder die OECD-Leitsätze für multinationale Unternehmen verwickelt waren | 0 % des Portfoliovermögens |

| PAII – 14. Beteiligung an umstrittenen Waffen | Anteil der Investitionen in Unternehmen, die an der Herstellung oder dem Verkauf von umstrittenen Waffen beteiligt sind (Antipersonenminen, Streumunition, chemische und biologische Waffen) | 0 % des Portfoliovermögens |

Stand: 31. März 2023

Die Indikatoren für die wichtigsten nachteiligen Auswirkungen (Principal Adverse Impact Indicators -PAII) werden anhand der Informationen in den DWS Backoffice- und Frontoffice-Systemen berechnet, die unter anderem auf den Daten externer ESG-Datenanbieter basieren. Falls es zu einzelnen Wertpapieren oder deren Emittenten keine Informationen über einen einzelnen PAII gibt, weil keine Daten verfügbar sind oder der Indikator auf den jeweiligen Emittenten oder das Wertpapier nicht anwendbar ist, können in einzelnen PAII-Berechnungsmethoden diese Wertpapiere oder Emittenten mit einem Wert von 0 eingehen. Bei Zielfonds erfolgt eine „Portfolio-Durchsicht“ abhängig von der Datenverfügbarkeit, unter anderem in Bezug auf die Datenaktualität der Zielfondbestände sowie der verfügbaren Informationen der zugehörigen Wertpapiere oder Emittenten. Die Berechnungsmethode für die einzelnen PAIIs kann sich in späteren Berichtsperioden infolge weiterentwickelter Marktstandards, einer geänderten Behandlung bestimmter Wertpapierkategorien (wie Derivaten), eines größeren Erfassungsbereichs der Daten oder aufgrund von aufsichtsrechtlicher Klarstellungen ändern.

DWS ESG-Bewertungsskala

In den folgenden Bewertungsansätzen erhielten die Vermögensgegenstände jeweils eine von sechs möglichen Bewertungen, wobei A die beste Bewertung war und F die schlechteste Bewertung war

| Kriterium | Umstrittene Sektoren 1 | Kontroverse Waffen | NormBewertung6 | ESG-Qualitäts- Bewertung | SDG- Bewertung | Klima- & Transitionsrisiko-Bewertung |

| A | Kein Bezug zum „kontroversen“ Sektor | Kein Bezug zu kontroversen Waffen | Keine Probleme | Wahrer ESG Vorreiter (≥ 87.5 ESG Punkte) | Wahrer SDG Beiträger (≥ 87.5 ESG Punkte) | Wahrer Vorreiter (≥ 87.5 Punkte) |

| B | Entfernter Bezug | Entferner / Nur vermuteter Bezug | Minimale Probleme | ESG Vorreiter (75-87.5 ESG Punkte) | SDG Beiträger (75-87.5 ESG Punkte) | Klimalösungen (75-87.5 Punkte) |

| C | 0% – 5% | Dual-Purpose2 | Probleme | ESG oberes Mittelfeld (50-75 ESG Punkte) | SDG oberes Mittelfeld (50-75 SDG Punkte) | Kontrolliertes Risiko (50-75 Punkte) |

| D | 5% – 10% (Kohle: 5% – 15%) | Besitz3 / Mutter4 | Schwerere Probleme | ESG unteres Mittelfeld (25-50 ESG Punkte) | SDG unteres Mittelfeld (25-50 SDG Punkte) | Moderates Risiko (25-50 Punkte) |

| D | 10% – 25% (Kohle 15% – 25%) | Hersteller einer Komponente5 | Ernste Probleme oder höchste Stufe mit Neubewertung 7 | ESG Nachzügler (12.5-25 ESG Punkte) | SDG Verhinderer (12 5-25 SDG Punkte) | Hohes Risiko (12.5-25 Punkte) |

| F | ≥ 25% | Hersteller Waffe | Höchste Stufe / UNGC Verletzung 8 | Wahrer ESG Nachzügler (0-12.5 ESG Punkte) | Signifikante SDG Verhinderer (0-12.5 SDG Punkte) | Extremes Risiko (0-12.5 Punkte) |

(1) Umsatz-/Erlösschwellen nach Standardschema (höhere Granularität verfügbar l Schwellen können individuell gesetzt werden)

(2) Hierein fallen z.B. Waffenträgersysteme wie Kampfflugzeuge, die neben der kontroversen auch nicht-kontroverse Waffen tragen

(4) Mutterfirma, die m Waffen auf der Stufe EJF involviert ist, halt mehr als 50% Eigenkapital.

(6) Einschließlich ILO-Kontroversen sowie Unternehmensführung und Produktprobleme

(7) Bei der laufenden Bewertung berücksichtigt die DWS den Verstoß/ die Verstöße gegen internationale Standard» beobachtet anhand von Daten von ESG-Datenanbietern – aber auch mögliche Fehler von ESG-Datenanbietern, die erwarteten zukünftigen Entwicklungen dieser Verstoße sowie die Bereitschaft die Emittenten einen Dialog über diesbezügliche Unternehmensentscheidungen aufzunehmen

(8) Eine Bewertung der Stufe F kann als eine Rückbestätigte Verletzung des UNGC angesehen werden insb. Vorsätzliche / strukturell bedingte Verletzung in eigenen Unternehmen.

Welche Ziele verfolgten die nachhaltigen Investitionen, die mit dem Finanzprodukt teilweise getätigt wurden, und wie trägt die nachhaltige Investition zu diesen Zielen bei?

Die Gesellschaft investierte für den Fonds teilweise in nachhaltige Investitionen gemäß Artikel 2 Absatz 17 der EU-Verordnung 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor („Offenlegungsverordnung“). Diese nachhaltigen Investitionen trugen zu mindestens einem der UN-SDG (sogenannte „SDGs“ (Sustainable Development Goals) – die UN (Vereinte Nationen)-Nachhaltigkeitsziele) bei, die ökologische und/oder soziale Zielsetzungen haben, wie beispielsweise folgende (nicht abschließende) Liste:

| ― |

Ziel 1: Keine Armut |

| ― |

Ziel 2: Kein Hunger |

| ― |

Ziel 3: Gesundheit und Wohlergehen |

| ― |

Ziel 4: Hochwertige Bildung |

| ― |

Ziel 5: Geschlechtergleichheit |

| ― |

Ziel 6: Sauberes Wasser und Sanitäreinrichtungen |

| ― |

Ziel 7: Bezahlbare und saubere Energie |

| ― |

Ziel 10: Weniger Ungleichheit |

| ― |

Ziel 11: Nachhaltige Städte und Gemeinden |

| ― |

Ziel 12: Nachhaltige/r Konsum und Produktion |

| ― |

Ziel 13: Maßnahmen zum Klimaschutz |

| ― |

Ziel 14: Leben unter Wasser |

| ― |

Ziel 15: Leben an Land |

Die Gesellschaft nutzte Daten von mehreren Datenanbietern, aus öffentlichen Quellen und internen Bewertungen (auf Grundlage einer festgelegten Bewertungsmethodik), um festzustellen, ob eine wirtschaftliche Tätigkeit eine nachhaltige Investition gemäß Art. 2 Absatz 17 Offenlegungsverordnung nachhaltig ist. Wirtschaftliche Tätigkeiten, die einen positiven Betrag zu den UN-SDGs leisten, wurden nach Umsatz, Investitionsaufwendungen („CapEx“ – Capital Expenditure) und/oder betrieblichen Aufwendungen („OpEx“ – Operational Expenditure) bewertet.

Wurde ein positiver Beitrag festgestellt, galt die wirtschaftliche Tätigkeit als nachhaltig, wenn das Unternehmen positiv bei der DNSH-Bewertung (Do Not Significantly Harm bedeutet keine erhebliche Beeinträchtigung) abschnitt und die Prüfung des Mindestschutzes („Safeguard Bewertung“) erfolgreich durchlief.

Die Bewertung, ob eine erhebliche Beeinträchtigung („DNSH-Bewertung“) vorlag, beurteilt, ob durch eine Wirtschaftstätigkeit, die zu einem UN-SDG beiträgt, eines oder mehrere andere ökologische oder soziale Ziele erheblich beeinträchtigt werden. Wird eine erhebliche Beeinträchtigung festgestellt, besteht die Wirtschaftstätigkeit die DNSH-Bewertung nicht und kann damit nicht als nachhaltige Investition angesehen werden.

Die Safeguard Bewertung untersucht, inwieweit ein Unternehmen mit internationalen Normen im Einklang steht. Dies umfasst Prüfungen hinsichtlich der Einhaltung internationaler Normen, wie beispielsweise der OECD-Leitsätze für multinationale Unternehmen, der Leitprinzipien der Vereinten Nationen für Wirtschaft und Menschenrechte, der Prinzipien des United Nations Global Compact und der Standards der International Labour Organisation. Unternehmen, bei denen schwerste Verstöße gegen eine dieser internationalen Normen festgestellt und bestätigt wurden, bestehen die Safeguard-Bewertung nicht und ihre Wirtschaftstätigkeiten können nicht als nachhaltig eingestuft werden.

Der Umfang des Beitrags zu den einzelnen UN-SDGs variierte je nach den tatsächlichen Anlagen im Fondsvermögen.

Die Gesellschaft strebte mit dem Fonds keinen Mindestanteil an nachhaltigen Investitionen an, die mit einem ökologischen Ziel gemäß der EU-Taxonomie im Einklang standen.

Inwiefern haben die nachhaltigen Investitionen, die mit dem Finanzprodukt teilweise getätigt wurden, ökologisch oder sozial nachhaltigen Anlagezielen nicht erheblich geschadet?

Die Bewertung, ob eine erhebliche Beeinträchtigung („DNSH-Bewertung“) vorlag, war integraler Bestandteil der Feststellung, ob eine nachhaltige Investition gemäß Art. 2 Absatz 17 Offenlegungsverordnung vorlag.

Wie wurden die Indikatoren für nachteilige Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt?

Im Rahmen der DNSH-Bewertung wurden alle verpflichtenden Indikatoren für die wichtigsten nachteiligen Auswirkungen aus Tabelle 1 sowie relevante Indikatoren aus Tabelle 2 und 3 in Anhang I der Delegierten Verordnung (EU) 2022/1288 der Kommission zur Ergänzung der Offenlegungsverordnung integriert. Unter Berücksichtigung dieser nachteiligen Auswirkungen legte die Gesellschaft quantitative Schwellenwerte und/oder qualitative Werte fest, anhand derer bestimmt wurde, ob eine Anlage die ökologischen oder sozialen Ziele erheblich beeinträchtigte. Diese Werte wurden auf der Grundlage verschiedener externer und interner Faktoren, wie Datenverfügbarkeit, politische Ziele oder Marktentwicklungen, festgelegt.

Stehen die nachhaltigen Investitionen mit den OECD-Leitsätzen für multinationale Unternehmen und den Leitprinzipien der Vereinten Nationen für Wirtschaft und Menschenrechte in Einklang? Nähere Angaben:

Die Safeguard-Bewertung war integraler Bestandteil der Feststellung, ob eine nachhaltige Investition gemäß Art. 2 Absatz 17 Offenlegungsverordnung vorlag. Im Rahmen der Safeguard-Bewertung stellte die Gesellschaft fest, ob Unternehmen im Einklang mit den OECD-Leitsätzen und UN-Leitprinzipien standen.

In der EU-Taxonomie ist der Grundsatz „Vermeidung erheblicher Beeinträchtigungen“ festgelegt, nach dem taxonomiekonforme Investitionen die Ziele der EU-Taxonomie nicht erheblich beeinträchtigen dürfen, und es sind spezifische Unionskriterien beigefügt.

Der Grundsatz „Vermeidung erheblicher Beeinträchtigungen“ findet nur bei denjenigen dem Finanzprodukt zugrunde liegenden Investitionen Anwendung, die die Unionskriterien für ökologisch nachhaltige Wirtschaftsaktivitäten berücksichtigen. Die dem verbleibenden Teil dieses Finanzprodukts zugrunde liegenden Investitionen berücksichtigen nicht die Unionskriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Alle anderen nachhaltigen Investitionen dürfen ökologische oder soziale Ziele ebenfalls nicht erheblich beeinträchtigen.

Bei den wichtigsten nachteiligen Auswirkungen handelt es sich um die bedeutendsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren in den Bereichen Umwelt, Soziales und Beschäftigung, Achtung der Menschenrechte und Bekämpfung von Korruption und Bestechung.

Wie wurden bei diesem Finanzprodukt die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt?

Die Gesellschaft berücksichtigte für den Fonds die folgenden wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren aus Anhang I der Delegierten Verordnung (EU) 2022/1288 der Kommission zur Ergänzung der Offenlegungsverordnung:

| ― |

CO2-Fußabdruck (Nr. 2); |

| ― |

THG-Emissionsintensität der Unternehmen, in die investiert wird (Nr. 3); |

| ― |

Engagement in Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind (Nr. 4); |

| ― |

Emissionen in Wasser (Nr. 8); |

| ― |

Verstöße gegen die UNGC- Grundsätze und gegen die Leitsätze der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) für multinationale Unternehmen (Nr. 10) und |

| ― |

Engagement in umstrittenen Waffen (Antipersonenminen, Streumunition, chemische und biologische Waffen) (Nr. 14) |

Die vorstehenden wichtigsten nachteiligen Auswirkungen wurden durch die Ausschlussstrategie des Fonds berücksichtigt.

Für nachhaltige Investitionen wurden die wichtigsten nachteiligen Auswirkungen darüber hinaus auch in der DNSH-Bewertung berücksichtigt.

DWS ESG Balance Portfolio E

| Größte Investitionen | Aufschlüsselung der Branchenstruktur / Emittenten | In % des durchschnittlichen Portfoliovermögens | Aufschlüsselung der Länder |

| DWS Invest Qi Global Climate Action XC | Aktienfonds | 12,1 % | Luxemburg |

| DWS Qi European Equity FC | Aktienfonds | 6,0 % | Deutschland |

| DWS Invest SDG Global Equities FC | Aktienfonds | 5,5 % | Luxemburg |

| BNP Paribas Easy-Low Car. 100 Eur PAB UCITS ETF | Aktienfonds | 2,8 % | Luxemburg |

| UBS IRL ETF-MSCI W. CL. P. AL. UCITS ETF A USD Acc | Aktienfonds | 2,8 % | Irland |

| National Grid North America 22/20.01.31 MTN | Renten | 1,9 % | Vereinigte Staaten |

| BNP Paribas 22/11.07.30 MTN | Renten | 1,8 % | Frankreich |

| Suez 22/24.05.2030 MTN | Renten | 1,8 % | Frankreich |

| Selp Finance 22/10.08.2027 MTN | Renten | 1,7 % | Luxemburg |

| DWS Invest ESG Qi LowVol World FC | Aktienfonds | 1,7 % | Luxemburg |

| Commerzbank 22/14.09.27 | Renten | 1,6 % | Deutschland |

| Standard Chartered 21/17.11.29 | Renten | 1,5 % | Vereinigtes Königreich |

| Deutsche Pfandbriefbank 21/27.10.25 MTN | Renten | 1,5 % | Deutschland |

| Assicurazioni Generali 22/06.07.2032 MTN | Renten | 1,5 % | Italien |

| ING Group 22/24.08.2033 | Renten | 1,5 % | Niederlande |

für den Zeitraum vom 01. April 2022 bis zum 31. März 2023

Die Liste umfasst die folgenden Investitionen, auf die der größte Anteil der im Bezugszeitraum getätigten Investitionen des Finanzprodukts entfiel: für den Zeitraum vom 01. April 2022 bis zum 31. März 2023

Wie hoch war der Anteil der nachhaltigkeitsbezogenen Investitionen?

Der Anteil der nachhaltigkeitsbezogenen Investitionen betrug zum Stichtag 99,9% des Fondsvermögens.

Die Vermögensallokation gibt den jeweiligen Anteil der Investitionen in bestimmte Vermögenswerte an.

Wie sah die Vermögensallokation aus?

Dieser Fonds legte 99,9% in Vermögensgegenstände an, die den ESG-Standards entsprachen (#1 Ausgerichtet auf ökologische und soziale Merkmale). 44,77% wurden in nachhaltige Investitionen angelegt (#1A Nachhaltige Investitionen).

0,1% der Vermögensgegenstände des Fonds erfüllten die ESG-Standards nicht (#2 Andere Investitionen).

#1 Ausgerichtet auf ökologische oder soziale Merkmale umfasst Investitionen des Finanzprodukts, die zur Erreichung der beworbenen ökologischen oder sozialen Merkmale getätigt wurden.

#2 Andere Investitionen umfasst die übrigen Investitionen des Finanzprodukts, die weder auf ökologische oder soziale Merkmale ausgerichtet sind noch als nachhaltige Investitionen eingestuft werden.

Die Kategorie #1 Ausgerichtet auf ökologische oder soziale Merkmale umfasst folgende Unterkategorien:

| ― |

Die Unterkategorie #1A Nachhaltige Investitionen umfasst ökologisch und sozial nachhaltige Investitionen. |

| ― |

Die Unterkategorie #1B Andere ökologische oder soziale Merkmale umfasst Investitionen, die auf ökologische oder soziale Merkmale ausgerichtet sind, aber nicht als nachhaltige Investitionen eingestuft werden. |

In welchen Wirtschaftssektoren wurden die Investitionen getätigt?

DWS ESG Balance Portfolio E

| Aufschlüsselung der Branchenstruktur / Emittenten | In % des Portfoliovermögens |

| Unternehmen | 30,7 % |

| Institute | 19,0 % |

| Sonst. Finanzierungsinstitutionen | 14,9 % |

| Zentralregierungen | 0,9 % |

| Aktienfonds | 33,5 % |

| Beteiligung an Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind | 17,7 % |

Stand: 31. März 2023

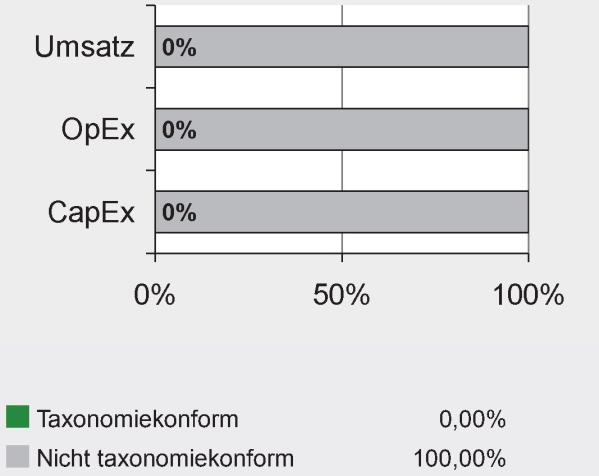

Inwiefern waren die nachhaltigen Investitionen mit einem Umweltziel mit der EU-Taxonomie konform?

Wurde mit dem Finanzprodukt in EU-taxonomiekonforme Tätigkeiten im Bereich fossiles Gas und/oder Kernenergie investiert¹?

| ☐ Ja: | |

| ☐ In fossiles Gas | ☐ In Kernenergie |

| X Nein |

1 Tätigkeiten im Bereich fossiles Gas und/oder Kernenergie sind nur dann EU-taxonomiekonform, wenn sie zur Eindämmung des Klimawandels („Klimaschutz‘) beitragen und kein Ziel der EU-Taxonomie erheblich beeinträchtigen – siehe Erläuterung am linken Rand. Die vollständigen Kriterien für EU-taxonomiekonforme Wirtschaftstätigkeiten im Bereich fossiles Gas und Kernenergie sind in der Delegierten Verordnung (EU) 2022/1214 der Kommission festgelegt.

Mit Blick auf die EU-Taxonomiekonformität umfassen die Kriterien für fossiles Gas die Begrenzung der Emissionen und die Umstellung auf voll erneuerbare Energie oder CO2-arme Kraftstoffe bis Ende 2035. Die Kriterien für Kernenergie beinhalten umfassende Sicherheits- und Abfallentsorgungsvorsc hriften.

Ermöglichende Tätigkeiten wirken unmittelbar ermöglichend darauf hin, dass andere Tätigkeiten einen wesentlichen Beitrag zu den Umweltzielen leisten.